先日、Twitterの方で質問をいただきました。

簡単に回答させてもらいましたが、今日はそこのところを少し掘ってみたいと思います。

チャートはインディケータは普段みないのですか?

— い そ の (@sfhgarage) 2019年1月12日

以前は少しテクニカルについての記事も書いていたのですが、最近は結果のみで仕掛けの根拠とかほとんど書かなくなりました。

ほとんど感覚的なところがあるので、うまく説明できないところもあるからだと思います。

インジケーターは一つも表示させていません。

強いて言えばラインを引くくらいで、フィボナッチもその類でたまに使うくらいです。

僕はあまりファンダメンタルを気にしていません。

最近は雇用統計でさえ方向性が決まる要素としては弱いと思うようになりました。

正直、雇用統計なんてほとんどが行って来いです。

一般人に情報が回るころにはマーケットメイカーはすでにその情報を手にして仕込んでいるでしょうし、情報入手のスピードに関して優る方法があるとも思えません。

ただ、日足、週足レベルで方向感が出ない相場を方向付けるのはファンダメンタル(金利の決定や最近ではイギリスのEU離脱関連)だと認識しています。

指標発表の良いところは停滞していたボラティリティにエネルギーを注入してくれるところです。

基本的にはここでもテクニカルが効きますので、利を抜くチャンスにはなり得ます。

そこできをつけなければいけないのが、テクニカルが効くときもあるけど効かないときもあるということです。

トレードを始めて間もない方は、最初はとにかく本やサイトで学ぶしかないですから理論を詰め込みます。

それからチャートを見ると、そのテクニカルが効くことがよくわかってくると思います。これは、学んだテクニカルが効く場所にしか目が行かないからです。

動くチャートを見ると、勉強で確認しテクニカルがいつどこで効くのかもわからないし、そもそもそのテクニカルが全然効かないと感じることもよくあります。

机上ではよくわかるけど実際にトレードすると勝てないというのは、勉強と実践のギャップを埋められないからです。

このギャップを埋めるためには実践を積むしかありません。

例えば、

大変メジャーな反転の形状として多くのトレーダーに認識されているダブルトップや三尊天井も、止まったチャートを見返せば、反転するときは本当に数多く現れていて、もはやこれだけやっていれば間違いなく勝てると感じることさえあると思います。

下の画像は、ダブルトップを形成してうまく反転している画像です。

ダブルトップはそこに着目してチャートを見てみると本当によく表れていることに気づく形状です。

ただ、実際にトレードしてみると形成するはずのダブルトップや三尊天井が形成されずにそのまま抜けていってしまうこともまた多いということに気づくはずです。

例えば、

下落の流れの中で少し戻してダブルトップを作りました。

反転下落の期待が高まるところですが、実際は・・・

反転が失敗に終わりダブルトップを形成できず上昇していきます。

そして、その後ダブルトップを形成するチャンスが再びやってきます。

さて、この後は反転下落するでしょうか?

次は反転しています。

二回目だからとかそういうことではありません。

効くときもあればそうでないときもあるということです。

これは、チャートパターンのみならず、抵抗線や指示線、フィボナッチ、ピボット、移動平均線、ボリンジャーバンド、RSI、RCI、ストキャスティクス etc… など、どんなテクニカルでも同様です。

ですから、これらテクニカルやインジケーターはアクションが起こる可能性が高い場所としての目安とはなるけれど仕掛けるための決め手(トリガー)にはならないのです。

ですから、結局はインジケーターやチャートパターンに囚われず、足の形状やリアルタイムの値動きで判断できるようになる必要があります。

私は、一時期ハーモニックにハマっていました。

元々フィボナッチの有用性に惹かれていたので、そのフィボナッチの集合で反転ゾーンを求めるハーモニックにはかなり惚れていました。

これを学習した後は、本当にこのテクニカルがよく効くように見えたので、もはやこれで勝てると思って疑わなかったのですが、実際は勝ちきるところまではいきませんでした。

どんなに有効に見えるテクニカルだとしても、 結局は【効くときもあれば効かないときもある】に留まります。

その先は、リアルタイムの値動きに従うほかありません。

では、インジケーターの使い方を含めた基本的なテクニカルを学ぶ意味はどこにあるのでしょうか。

テクニカルを学び、チャートを見ていると値動きの節目がわかってきます。

この辺りでプライスアクションがあるだろうと目星がつくようになります。

で、見る目が鍛えられてくるとほとんどの場合、注目した節目で実際になんかしらのアクションがあります。

こうなってくると、次の段階としてはどれほどのポジションでどれだけの幅を狙っていくかという話になってきます。

ここまでくると資金管理能力がモノをいいますので、維持率を見ながら逆行の幅も考えつつ安全な範囲で仕掛けていくと、ほとんど負けることなく(※)資金が積みあがっていくようなトレードが実現します。

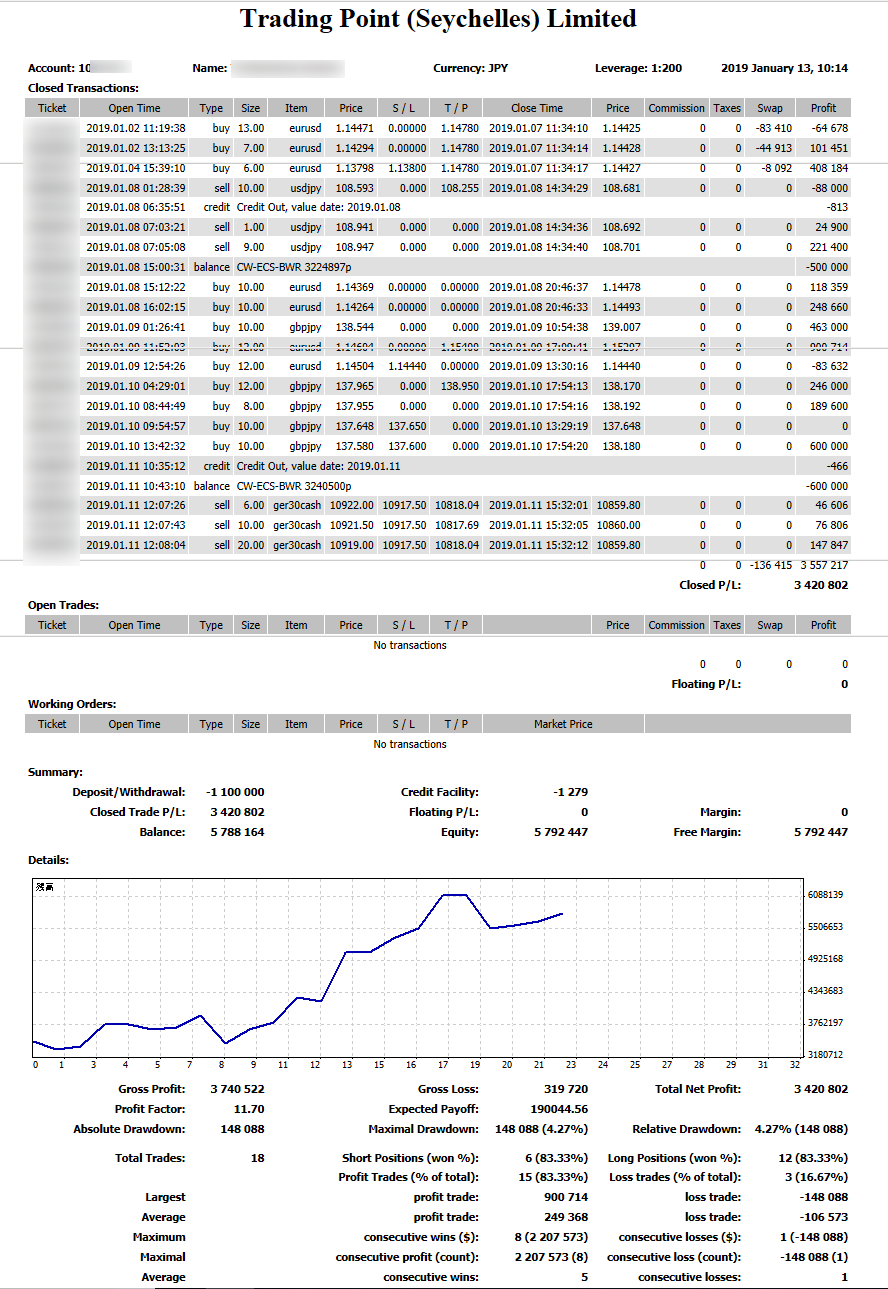

※負けはするけどトータルで資金がプラスになるということです。実際に私の勝率は75%ほどですから25%は負けています。

まとめると、

ファンダメンタルだけではリアルタイムの値動きに合わせたトレードをすることができずやはりテクニカルが必要。

だけど、インジやチャートパターンはある程度の目安にはなるけれど仕掛けるための決め手にはならないので、実践を積みながら値動きを見つつ仕掛けるスキルを身に着けた方が良いということです。

チャートの見方は十人十色で、同じチャートを見ているにもかかわらず見えている画が人によって全く違うという騙し絵のようなものです。

自分なりの見方を身に着けたときに、稼ぐ力が身についたと考えて良いと思います。

ブログ村も要チェック

![]()

にほんブログ村

の受け取りの無料アイコン素材-1.png)

コメント